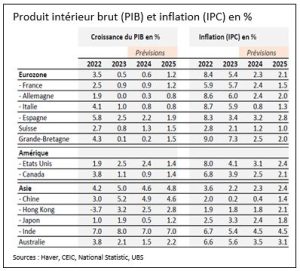

Les chiffres de l’inflation ont rarement été autant scrutés, analysés et commentés. En effet, les politiques monétaires de toutes les banques centrales dépendent de son évolution et les marchés attendent avec impatience une décrue durable, condition préalable à une détente des taux d’intérêt.

Economie

L’inflation recule à un rythme différent aux Etats-Unis, en Europe et en Suisse. En effet, les pressions inflationnistes sont encore bien tenaces outre-Atlantique, avec un taux mesuré par l’indice des prix à la consommation de 3.4% en avril. Dans la zone euro, le renchérissement se situe à 2.4%, alors qu’en Suisse, son niveau est encore plus bas à 1.4%. La BNS a revu à la baisse les projections d’inflation pour ces prochaines années, attendues à 1.4% en 2024, puis 1.2% en 2025.

Des indicateurs économiques plus solides qu’anticipés aux Etats-Unis ont conduit les analystes à revoir à la baisse le nombre de réductions de taux initialement prévu cette année. D’abord préoccupé par la vigueur de l’économie US, le consensus est devenu progressivement plus optimiste au cours des derniers mois, car le scénario qui se dessine est celui d’une croissance modérée associée à une désinflation graduelle. Dans ce contexte, nous nous attendons à ce que la Fed réduise ses taux à partir de septembre.

En Asie, la Chine mise sur des mesures de relance ciblées pour stabiliser son marché immobilier et stimuler la consommation intérieure. Des réformes structurelles visant à améliorer la productivité et à réduire les déséquilibres économiques sont également en cours mais leurs effets mettront du temps à se faire sentir.

Monnaies

Depuis le début de l’année, le marché des changes est caractérisé par une forte volatilité et des anticipations de baisse des taux d’intérêt. En mars, la BNS a surpris les investisseurs en abaissant son taux directeur à 1.50%, bien avant la BCE. Le dollar américain devrait rester ferme face à l’euro et au franc suisse jusqu’au prochain changement de politique monétaire de la Fed, obligeant la BNS à reprendre la lutte contre le franc fort.

La BCE vient de réduire ses taux de 0.25% à 3.75% pour stimuler l’économie de la zone euro. Dans ce contexte, nous pensons que la monnaie européenne se stabilisera dans une fourchette comprise entre 0,95 et 1,00 contre le franc suisse.

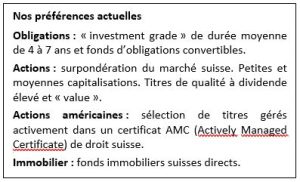

Obligations

Les rendements obligataires ont récemment atteint des sommets et devraient commencer à baisser avec l’assouplissement des politiques monétaires au cours du second semestre. La Fed, qui pourrait également réduire ses taux, rend d’ores et déjà les obligations de qualité en USD attractives, offrant ainsi des opportunités de diversification intéressantes pour les investisseurs. Dans ce contexte, il s’agit également de rallonger quelque peu les échéances.

A contrario, les rendements helvétiques à long terme deviennent un peu moins attrayants à ce stade.

Il convient toujours de rester prudent face aux obligations à haut rendement car les spreads de crédit pourraient s’élargir, reflétant une augmentation des risques de défaut. Une analyse approfondie de la qualité de crédit et une diversification des portefeuilles obligataires sont essentielles pour gérer ces risques.

Actions

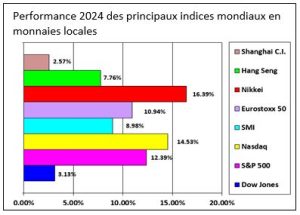

Cette année, les marchés financiers sont susceptibles de nous réserver encore de bonnes surprises, avec le développement inexorable de l’intelligence artificielle, un retournement du cycle des taux d’intérêt et une année électorale dans la plus grande économie du monde dont la croissance reste solide. On peut ainsi espérer une progression des bénéfices de l’ordre de 9% pour le S&P 500 en 2024.

L’affaiblissement du franc suisse face aux principales devises devrait soutenir notre économie exportatrice et se refléter dans les profits des sociétés helvétiques, permettant ainsi un rattrapage des petites et moyennes entreprises dont les valorisations restent attractives.

En Europe, les actions vont bénéficier de la reprise économique modérée et de la baisse des coûts de financement. Les entreprises du secteur industriel et celles orientées vers les exportations sont bien positionnées pour tirer parti de la reprise mondiale. De plus, les politiques de soutien à la transition énergétique et aux technologies vertes offrent des perspectives intéressantes pour une croissance durable.

Les marchés émergents, particulièrement en Asie, offrent également des opportunités. Cependant, il est important de rester attentif aux risques liés à la volatilité des devises et à l’instabilité politique dans certaines régions.

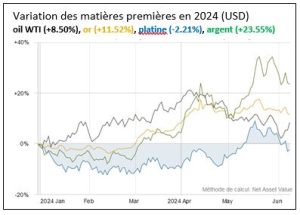

Matières premières

Nous anticipons une stabilisation des prix des matières premières au second semestre 2024. Le cours du pétrole (WTI), influencé par les décisions de l’OPEP et les tensions géopolitiques, devrait se maintenir entre 70 et 85 dollars le baril. Les décisions de l’OPEP pour équilibrer le marché, ainsi que la demande stable en provenance des économies émergentes contribueront à contenir la volatilité de l’or noir.

Les métaux précieux, tels que l’or et l’argent, pourraient connaître une hausse modérée, soutenue par l’incertitude économique et leurs statuts de valeurs refuge. L’or, en particulier, reste une couverture efficace contre l’inflation et les risques géopolitiques, ce qui en fait un investissement attractif dans les périodes d’instabilité. Néanmoins, sa récente progression marquée nous incite à conserver l’allocation existante, voire à prendre quelques profits.

Immobilier suisse

Le marché immobilier suisse continue de montrer une robustesse notable malgré les défis économiques.

Pour les immeubles de rendement, il faut s’attendre à des impulsions positives suite à l’augmentation du taux d’intérêt de référence en décembre 2023 qui a commencé à se répercuter sur les loyers depuis avril de cette année.

Les tendances à long terme, telles que l’urbanisation, le solde migratoire, le vieillissement de la population et les exigences croissantes en matière de durabilité continueront de façonner le marché immobilier suisse. Ces facteurs doivent être pris en considération pour identifier les opportunités d’investissement à long terme et ajuster les stratégies en conséquence. Une approche rigoureuse des fondamentaux du marché et une évaluation précise des risques sont primordiales pour maximiser les rendements dans ce secteur, qui fait partie intégrante de notre politique de placement.

Les sources, données et commentaires figurant dans le présent document sont purement informatifs et non contractuels. Ils n’engagent pas la responsabilité de DP Finance et Gestion SA. Ils sont susceptibles de changements, de modifications et de fluctuations, sans préavis de la part de DP Finance et Gestion SA.