Ce début d’année nous a réservé une surprise de taille, le Conseil fédéral et la BNS ont forcé l’UBS à racheter le Crédit Suisse. La banque aux deux voiles a été victime d’une crise de confiance majeure, venue des Etats-Unis, suite à la faillite de la Silicon Valley Bank. La guerre en Ukraine, l’inflation, la hausse des taux et le ralentissement économique ont également rythmé ce premier semestre.

Economie

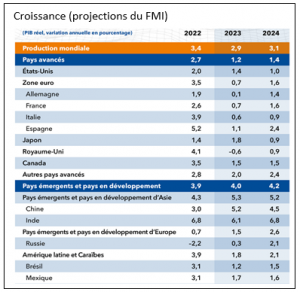

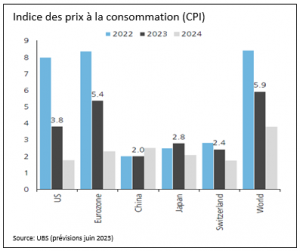

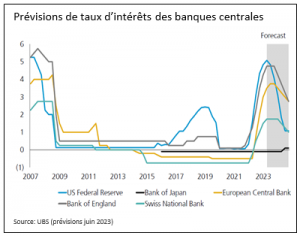

Les économies avancées ont bien résisté au durcissement rapide des taux, mais l’impact se fera probablement sentir plus tard dans l’année. Selon le FMI, la croissance mondiale devrait ralentir de 3,4% en 2022 à 2,9% cette année, avant de s’établir à 3,1% en 2024. Dans le scénario de référence, l’inflation mondiale devrait diminuer de 8,7% en 2022 à 7% en 2023 sous l’effet de la baisse des prix des produits de base. Un ralentissement modéré de l’économie devrait mécaniquement soulager l’inflation et donc réduire la pression sur les taux d’intérêt, permettant à la FED de marquer une pause dans sa politique monétaire restrictive.

Confrontée à une inflation plus élevée, la BCE devrait encore augmenter ses taux directeurs à un rythme modéré jusqu’à l’été avant de faire également une pause.

La BNS, aidée par une inflation plus contenue grâce à la force du franc suisse, est proche du sommet de son cycle de resserrement monétaire.

Jusqu’à présent, l’économie mondiale s’est montrée résiliente mais nous tablons désormais sur une décélération de la croissance avec un faible risque de récession dans certains pays. Elle reste malgré tout soutenue par la demande d’investissement, le niveau élevé de l’emploi ainsi que la réouverture du marché chinois.

Monnaies

Les risques liés à la politique monétaire américaine, l’atteinte d’un nouveau plafond du déficit ainsi que les doutes par rapport au statut de monnaie de réserve (désormais le règlement en yuan des échanges de pétrole et de gaz est en place à Shanghai) contribuent encore à une faiblesse généralisée du dollar américain pour les trimestres à venir. Le franc suisse s’est raffermi face au billet vert, à l’euro et surtout au yen, prouvant une fois de plus son statut de devise refuge sur fond de ralentissement de la croissance et d’une inflation contenue. L’exposition aux devises étrangères doit rester modérée pour un investisseur dont la monnaie de référence est le franc suisse.

Obligations

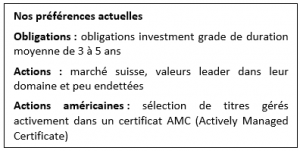

Le ralentissement de l’inflation et le recul de la croissance laissent présager un pic des taux à court terme. La période actuelle, notamment pour les obligations en USD, offre des rendements élevés et les investisseurs qui se positionnent à long terme peuvent saisir des opportunités dans le segment défensif de qualité. Nous estimons que les emprunts high yield présentent actuellement trop de risques en raison de la probable augmentation des défaillances d’entreprises due à la hausse des coûts de financement.

Nous connaissons actuellement une inversion de la courbe des taux qui sont plus élevés à court terme qu’à long terme dans la plupart des devises. Pour bénéficier de cette situation, l’exposition à des instruments à revenu fixe de duration moyenne de 3 à 5 ans peut être renforcée.

Actions

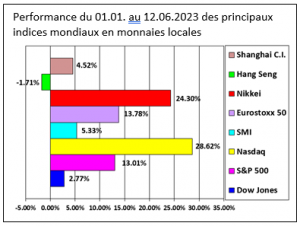

Aux USA, les données récentes montrent un affaiblissement de l’économie. L’indice de confiance des ménages américains en avril est en recul à 101,3 par rapport à son niveau de 104 en mars. Les consommateurs retiennent, en particulier, leurs projets de vacances et de dépenses en appareils électroménagers. Malgré cela, la saison des résultats a été globalement une bonne surprise. Nous prévoyons un marché latéral à court terme dans l’attente des résultats du 2e trimestre. Les investisseurs ne doivent pourtant pas négliger les domaines prometteurs de croissance à long terme dans le domaine de la technologie et de l’énergie verte.

Malgré un franc fort, les sociétés helvétiques ont su s’adapter et rester compétitives. Leurs titres continuent d’être attrayants en raison de la bonne croissance de leurs bénéfices, de leur capacité à innover et de leurs dividendes solides.

Le marché chinois a été plombé par des inquiétudes sur la solidité de l’économie. Toutefois, le redressement des bénéfices des sociétés devrait faire office de catalyseur dans les mois à venir. Durant les années Covid, les ménages privés ont fait des économies estimées à environ 2’600 milliards de dollars américains, un record historique. Une bonne partie de cette épargne devrait être consacrée à la consommation (notamment dans les produits de luxe) et investie dans les actions « A » à la bourse de Shanghai, vu les perspectives de croissance du PIB supérieures à 5% pour 2023.

Matières premières

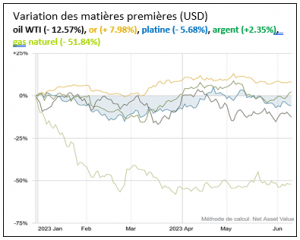

Malgré une volatilité toujours présente, les prix des matières premières devraient être soutenus grâce à la demande chinoise, la baisse du dollar et la persistance des perturbations au niveau de l’offre.

Nous conservons l’or pour ses avantages en termes de diversification, pour son rôle de protection contre les risques géopolitiques ainsi qu’en raison de la demande liée à l’accroissement des réserves des banques centrales chinoises et russes.

Les prix du pétrole brut, retombés au niveau de décembre 2021, ainsi que ceux du gaz, au plus bas depuis septembre 2020, ont un effet positif sur l’inflation.

Immobilier suisse

Les prévisions pour cette année indiquent une hausse des prix de l’immobilier plus faible qu’en 2022, soit 0,5% pour les logements en propriété et 1,5% pour les maisons individuelles. Une baisse des prix est attendue pour 2024, la charge financière annuelle pour un logement en propriété étant aujourd’hui 47% plus élevée que celle pour un logement comparable en location. La hausse du taux hypothécaire de référence de 1,25% à 1,50% donne le droit au bailleur d’augmenter le loyer de 3%, pour autant qu’il soit basé sur l’ancien taux. Malgré le niveau élevé de l’UBS Swiss Real Estate Bubble Index, à 1.49 point, les règles de financement strictes en matière d’octroi de crédits et le niveau bas de l’activité de construction devraient atténuer l’ampleur d’une baisse du marché due à la hausse des taux. Dans le secteur immobilier également, nous sommes bel et bien entrés dans une nouvelle ère de taux d’intérêt et d’inflation plus élevés. Nous restons notamment positionnés sur un fonds immobilier long-short suisse.

Les sources, données et commentaires figurant dans le présent document sont purement informatifs et non contractuels. Ils n’engagent pas la responsabilité de DP Finance et Gestion SA. Ils sont susceptibles de changements, de modifications et de fluctuations, sans préavis de la part de DP Finance et Gestion SA.