Ce premier semestre a été très mouvementé. Durant les deux premiers mois de l’année, les mauvaises nouvelles économiques chinoises couplées à la dévaluation du yuan ont été les principaux déclencheurs de fortes turbulences boursières. A partir du mois de février, le fort rebond du pétrole et des matières premières a rassuré les intervenants et provoqué une reprise des actifs risqués. Les craintes géopolitiques et surtout la peur du Brexit ont entrainé un vaste mouvement d’aversion au risque faisant planer le spectre de bouleversements économiques et politiques. Ces craintes sont maintenant exacerbées par la sortie de la Grande-Bretagne de l’Union européenne.

Economie

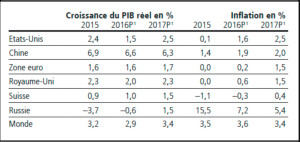

L’économie se reprend tant aux Etats-Unis qu’en Europe alors qu’en Chine le ralentissement a décéléré. Sur le vieux continent, la BCE a été très active en abaissant sa facilité de dépôt à -0.4 % et son taux de refinancement à zéro tout en réduisant son taux de prêt marginal à 0.25 %. Elle a également renforcé son assouplissement quantitatif le portant de CHF 60 à 80 milliards par mois et vient de le compléter en achetant des obligations d’entreprises. Suite au vote anglais, la BCE est plus que jamais déterminée à agir autant que possible pour relancer la croissance et l’inflation.

Nous prévoyons une croissance mondiale modérée durant le second semestre. Les banques centrales seront toujours très accommodantes, y compris la FED qui, suite au Brexit, ne devrait plus envisager d’augmenter ses taux directeurs cette année.

S’agissant des marchés émergents, nous pensons que la situation économique ne permet pas d’entrevoir une reprise marquée.

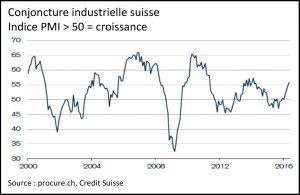

En Suisse, si le franc fort reste plus que jamais une préoccupation pour les entreprises, l’indice PMI suggère que l’économie helvétique résiste plutôt bien.

Monnaies

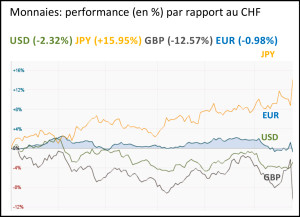

La reprise de la devise américaine a été interrompue début juin par la publication décevante des chiffres de créations d’emplois. Les intervenants ont alors commencé à réévaluer le nombre de hausses de taux initialement prévues par la FED, réduisant d’autant le potentiel haussier du billet vert. Par conséquent, l’USD devrait rester stable à court terme. Seule une amélioration des chiffres économiques pourrait pousser le dollar vers la parité avec le CHF.

Nous anticipons toujours que la paire EUR/CHF se négociera autour de son niveau actuel, la BNS intervenant systématiquement afin d’empêcher toute vigueur excessive de la devise helvétique.

Malgré une politique ultra-accommodante de la BoJ, des taux négatifs et un endettement de 240% du PIB, le yen s’est fortement apprécié en raison de son caractère de valeur refuge. A ce niveau, le JPY est clairement surévalué.

Revenus fixes

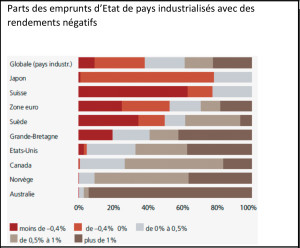

Partout dans le monde, les taux d’intérêts sont au plus bas historique. Ce phénomène inédit aux conséquences imprévisibles trouve racine dans les politiques ultra-accommodantes des banques centrales, faute à la faible croissance économique mondiale et au manque d’inflation.

Acheter des obligations gouvernementales revient actuellement à miser sur des prévisions déflationnistes, scénario auquel nous ne souscrivons pas.

En achetant des obligations d’entreprises d’une durée de six mois à 30 ans, la BCE s’efforce de maintenir les taux bas pour stabiliser les prix et stimuler la croissance. Dans ce contexte, la situation sur le marché obligataire en EUR reste d’autant plus défavorable aux investisseurs.

Dans l’environnement actuel, les obligations convertibles, les emprunts contingents convertibles (CoCo) et les subordonnées d’entreprises de qualité sont toujours intéressants.

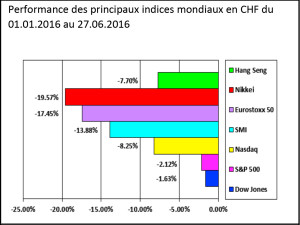

Actions

Le marché américain s’est bien comporté, aidé par la faiblesse du dollar. Le S&P 500 a également été soutenu par des rachats d’actions importants, les entreprises ayant reversé près de 40% des bénéfices aux actionnaires sous cette forme, dopant les résultats par action.

A contrario, l’appréciation de l’euro contre le dollar, du franc suisse et du yen contre l’ensemble des devises, eu égard à leur rôle de valeur refuge, a pesé sur les perspectives bénéficiaires des entreprises européennes et japonaises. De plus, l’instabilité des bourses a également été exacerbée par les incertitudes liées au Brexit.

L’interventionnisme plus direct de la BCE et les réformes en cours au Japon sont des facteurs plutôt positifs qui devraient favoriser la poursuite de la reprise économique. Malgré le Brexit, nous maintenons nos positions sur ces marchés.

Signalons encore l’atonie persistante des marchés émergents.

En Suisse, ce sont les petites et moyennes entreprises qui ont su tirer leur épingle du jeu. Malgré la sous-performance des grands groupes helvétiques nous restons positionnés sur les valeurs défensives. Le secteur financier, sous pression depuis un an, offre un potentiel de reprise.

Matières premières

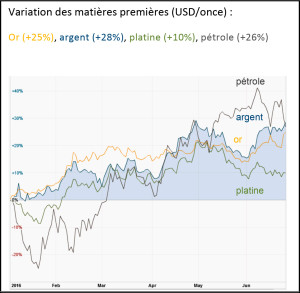

Après une baisse de 24.6% en 2015, l’indice des produits de base « Bloomberg commodity index » (énergie 34.30%, agriculture 30.37%, métaux industriels 15.35%, métaux précieux 14.98%, bétail 5% ) est en hausse d’environ 11% contre USD à ce jour. Dans le contexte économique actuel, la poursuite de ce rebond important ne devrait pas perdurer.

Le rééquilibrage du marché pétrolier n’est pas terminé, l’OPEP n’ayant pas réussi à trouver un accord limitant la production de pétrole. En cas de nouvelle hausse des prix, un retour de l’offre de brut américain devrait contenir le prix du baril aux alentours de USD 50.-.

La remontée de l’or a reflété les tensions extrêmes sur les marchés suite aux incertitudes économiques et au Brexit. Nous n’entrevoyons pas une hausse durable du métal jaune et restons très légèrement négatifs dans un scénario d’absence d’inflation.

Immobilier

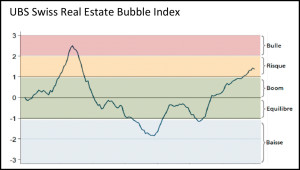

En Suisse, les prix étaient encore en hausse d’environ 1% au premier trimestre par rapport à l’année précédente pour les appartements en propriété et de 1,3% s’agissant des maisons individuelles. Par contre, dans les communes touristiques une baisse moyenne des prix de 1,2% par rapport à l’année écoulée a été constatée. Les investissements dans l’immobilier offrent des rendements intéressants, mais attention, le marché demeure globalement cher.

Thématique

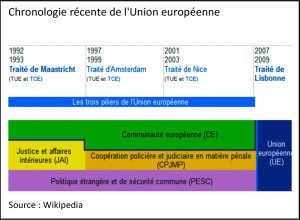

L’histoire de l’Union européenne remonte à la période d’après-guerre et à la volonté des dirigeants politiques de l’époque de créer un «espace de paix et de stabilité».

Mais l’Europe d’aujourd’hui se caractérise par deux, voire trois cercles: les pays de la zone euro (19), ceux qui sont dans l’Union européenne (28) et les « voisins ».

Les multiples crises (financière, économique, de légitimité, sécuritaire, migratoire), le terrorisme et la votation sur le Brexit ont mis l’Europe à mal et montré les limites de la solidarité et de la coordination entre les États membres.

Il n’existe pas à proprement parler de politique étrangère européenne, chaque pays conservant une entière souveraineté. Même si les forces armées de la plupart des membres sont intégrées dans l’OTAN, certains sont neutres et souhaitent le rester (Autriche, Finlande, Irlande, Malte, Suède). En outre, deux pays disposent d’une force de frappe nucléaire (France et Royaume-Uni), ce qui rend difficile une harmonisation des stratégies militaires.

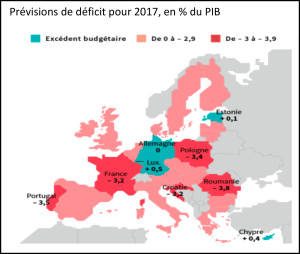

Depuis 2007, la France, troisième puissance économique européenne derrière l’Allemagne et le Royaume-Uni, ne respecte plus les critères de déficit public de 3 % du PIB ni le ratio de dette publique fixé à moins de 60 % du PIB.

Face à des pratiques fiscales transnationales, les pays sont également complètement démunis. De plus, la difficulté à obtenir l’unanimité requise pour la révision des traités européens est un autre écueil majeur.

Alors que nous constatons partout des divergences de croissance, de compétitivité économique et de situation sociale entre pays membres, comment consolider la gouvernance de la zone euro et créer les conditions pour des convergences économiques, sociales et fiscales ?

Réformer l’Union est inéluctable. La légitimité du gouvernement européen passe par de grands projets populaires et la définition d’objectifs prioritaires communs. Une communication transparente de la part des institutions, dont le rôle est de défendre les valeurs et les intérêts des citoyens et des États membres, est indispensable. Tant que l’Europe sera pilotée par des représentants de pays membres, défendant principalement leurs intérêts en s’attribuant les bonnes décisions et en imputant au Conseil européen les impopulaires, le futur européen ne fera rêver aucun des trois cercles.

Pully, juin 2016

Les sources, données et commentaires figurant dans le présent document sont purement informatifs et non contractuels. Ils n’engagent pas la responsabilité de DP Finance et Gestion SA. Ils sont susceptibles de changements, de modifications et de fluctuations, sans préavis de la part de DP Finance et Gestion SA. Retrouvez nos précédentes lettres financières sur notre site internet: www.dpfinance.com