L’économie et les marchés sont tiraillés entre deux extrêmes: d’une part l’endettement trop élevé des pays développés, le marché de l’emploi déprimé, le secteur bancaire affaibli, et d’autre part l’activisme monétaire forcené qui consiste à systématiquement compenser la faiblesse économique actuelle par le recours immodéré à la planche à billets.

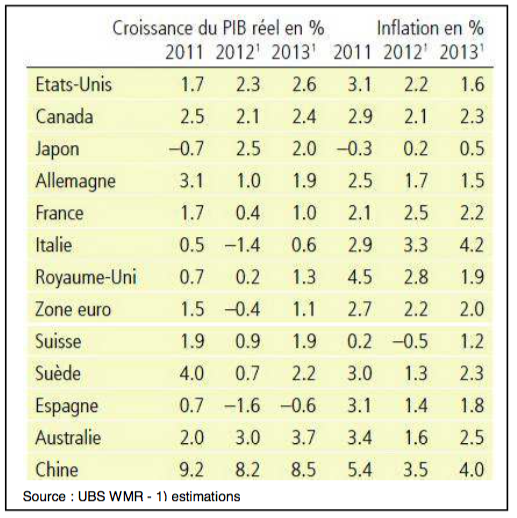

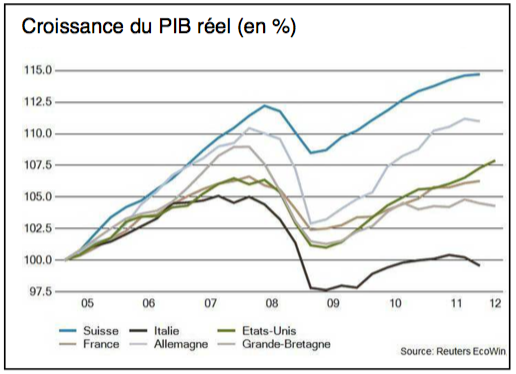

La faiblesse persistante de la croissance mondiale, malgré le soutien continu des autorités monétaires, témoigne combien les excès des dernières décennies pèsent structurellement sur les économies développées.

Economie

Un consensus sur des mesures destinées à favoriser la croissance pourrait émerger d’ici fin juin, sous la forme d’un pacte de croissance européen. Les dirigeants ont également invité la Banque européenne d’investissement (BEI) à réfléchir à une augmentation de capital en vue d’un effort sur la croissance. Si les indicateurs économiques ont été décevants ces derniers mois en Europe, ils se sont également dégradés dans les pays émergents, en particulier en Chine, en Inde et au Brésil. Contrairement aux pays développés, ils ont encore la possibilité de réduire leurs taux directeurs afin de soutenir leur croissance.

L’économie américaine reste en meilleure posture que le Vieux Continent mais les chiffres publiés ces dernières semaines reflètent une croissance modérée et toujours inférieure à la moyenne historique. Cependant, des deux côtés de l’Atlantique la situation délicate de l’emploi, de l’immobilier et le recul des dépenses gouvernementales, rendent improbable un nouveau rebond de la croissance à court terme.

Monnaies

L’accentuation des tensions politiques et économiques en Europe a permis au dollar de s’apprécier par rapport à l’Euro.

Le plancher artificiel fixé à CHF 1.20 contre l’EUR résiste grâce à l’engagement inconditionnel pris par la BNS de le défendre, refroidissant temporairement intervenants et spéculateurs. De ce fait, le CHF s’est affaibli face aux autres monnaies, notamment par rapport à la devise américaine.

Cependant, aux États-Unis, les débats sur l’ampleur de la dette et les mesures pour la réduire pourraient à nouveau peser sur le dollar d’ici fin 2012.

Depuis notre dernier commentaire, la banque du Japon est intervenue pour contrer les achats spéculatifs de Yen, mais les récentes turbulences ont rendu ces efforts caducs.

Nous privilégions toujours une surpondération de la devise helvétique dans cette période très incertaine et conservons notre pondération en devises des pays émergents à titre de diversification.

Revenus fixes

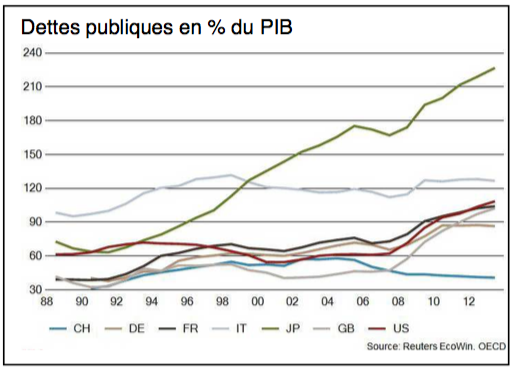

Les craintes d’une spirale de contagion perdurent en Europe. Pour se financer, les émetteurs publics doivent démontrer leur capacité à maîtriser leur endettement et leurs déficits budgétaires ainsi qu’à entreprendre les réformes nécessaires imposées par la crise.

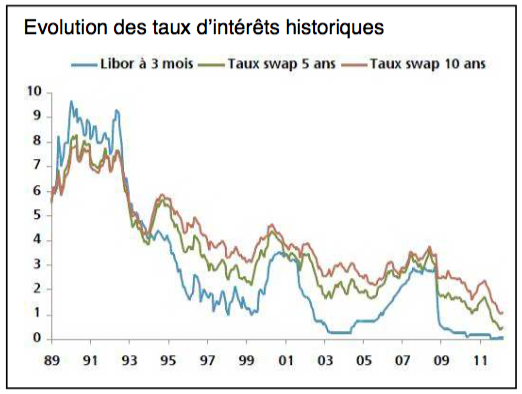

Les obligations gouvernementales européennes et américaines de haute qualité, qui offrent actuellement des rendements directs historiquement peu attrayants et même négatifs corrigés de l’inflation, sont toujours à éviter.

Les emprunts obligataires d’émetteurs du secteur financier de premier ordre, bien diversifiés et présentant un engagement limité dans les Etats touchés par la crise de la dette peuvent être maintenus dans les portefeuilles.

S’agissant des obligations d’entreprises non financières de qualité, elles offrent actuellement toujours davantage de stabilité. Par conséquent, nous recommandons d’acquérir de tels titres lors de nouvelles émissions de duration moyenne.

Actions

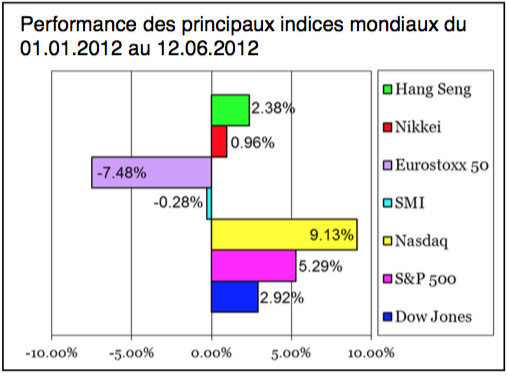

Il semble que 2012 prenne une tournure similaire à 2011. Après un premier trimestre porteur pour les marchés financiers, le second a été à nouveau marqué par le retour des craintes liées à la crise de la dette. Ce retour de l’aversion aux risques, a été exacerbé par les besoins de recapitalisation des banques espagnoles et par l’absence de reprise durable de l’économie mondiale.

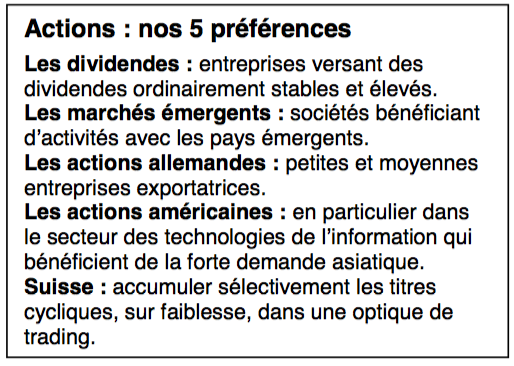

Le marché des actions européennes fut l’un des plus moroses en comparaison internationale. Les grands perdants sont évidemment les pays du sud de l’Europe, toujours en détresse financière. Ajoutons encore que le brouillard politique Grec, dû aux résultats des élections législatives du 6 mai, a marqué le retour des inquiétudes sur l’avenir de la zone euro. Le scrutin du 17 juin 2012 sera donc déterminant pour l’avenir de la Grèce. Le problème du surendettement en Europe, au Japon et aux États-Unis continue également de nous préoccuper et va limiter le potentiel de croissance à court terme. En effet, la réduction de ces dettes impliquera une diminution des dépenses publiques et de la consommation dans ces régions.

Plus que jamais, il est essentiel de favoriser les entreprises qui présentent des perspectives de bénéfices visibles et solides. Nous recommandons également d’accumuler, sur faiblesse, les sociétés réalisant une grande partie de leur chiffre d’affaires dans les marchés émergents, qui devraient moins souffrir et pourront continuer d’exploiter la solidité structurelle de ces marchés.

Matières premières

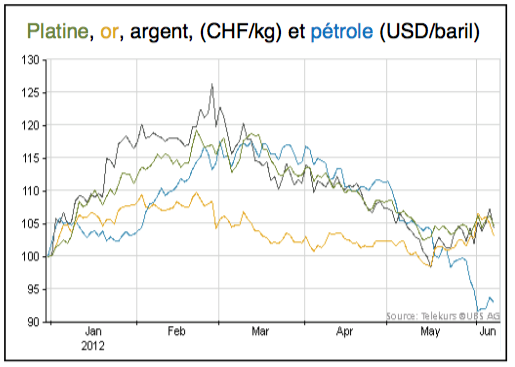

Après une hausse sur les deux premiers mois de l’année, le prix des matières premières et des métaux précieux s’est contracté au cours du deuxième trimestre.

De substantiels restockages ont eu lieu dans le domaine des métaux de base, conséquence de la crise européenne et du ralentissement mondial. Le niveau élevé des stocks rend peu probable une envolée des prix à brève échéance. Pour autant, nous maintenons notre avis positif sur l’or, tant en termes de diversification que de protection contre les risques liés à un prolongement de la crise financière et ses conséquences.

Immobilier

Les placements immobiliers suisses sont toujours valorisés à un niveau élevé. Les prix de l’immobilier résidentiel ont continué de progresser stimulés par les taux de financements historiquement bas qui rendent une acquisition plus avantageuse que la location et par la recherche d’alternatives par les investisseurs. À l’avenir, l’évolution des prix pourrait être contenue par la décision récente de Berne de limiter à 10% l’utilisation du 2e pilier lors de l’acquisition d’une résidence principale.

La probabilité de voir les taux d’intérêts augmenter ces prochaines années ne doit pas être sous-estimée. Actuellement, l’hypothèque à taux fixe sur dix ans est très attractive. Nous recommandons toujours de diversifier les financements en fonction de la situation de chacun.

Thématique

Lorsque l’adhésion de la Suisse à l’Espace Économique Européen fut rejetée en 1992, en votation populaire, le pire avait été prédit. Idem lorsque l’Arrêté fédéral sur le « Frein à l’endettement » a été accepté, par 84.7% des votants, en 2001. Force est de constater que, depuis, le modèle Suisse s’est plutôt bien comporté.

Dans le dernier classement annuel de la compétitivité de l’institut IMD, la Suisse grimpe à la 3ème place derrière Hong Kong et les USA, et devant Singapour. Elle est récompensée par la solidité de ses finances publiques et par sa grande stabilité politique. Début 2012, le produit intérieur brut a même progressé de 0.7%, largement mieux qu’escompté et sans pression inflationniste. L’Europe reste encore la principale destination des exportations de biens suisses, mais si la tendance des trois dernières années perdure, les exportations de biens hors de l’Europe devraient être majoritaires d’ici quelques années.

La hausse escomptée (voire déjà effective) de la charge fiscale dans les pays en crise accroît encore l’attractivité de la Suisse, dont la fiscalité est fondamentalement saine. Le flux migratoire mensuel moyen en provenance des 27 pays de l’UE et des pays membres de l’A.E.L.E. est d’ailleurs passé de 7500 personnes en 2010 à 8300 l’an dernier et cette augmentation pourrait perdurer, voire s’accroître.

Donc, rien d’étonnant à ce que les pays en difficultés soient entrés en guerre économique et fiscale contre la Suisse.

Dans un monde où priment les rapports de force, la Suisse ne semble plus savoir se défendre. Dans le contexte actuel, de nombreux emplois dans le secteur bancaire et dans les entreprises qui y sont liées vont certainement continuer à disparaître. Le chômage va augmenter et la compétitivité sera affectée. C’est ce que l’on appelle un nivellement par le bas !

Être souverain, c’est faire respecter la stricte légalité et l’ordre juridique de notre pays, et refuser de faire prévaloir un ordre juridique étranger. Pour défendre notre État de droit, il existe heureusement encore l’arme du référendum qui laisse ainsi le dernier mot au peuple.

Nous vous souhaitons un bel été.

Pully, juin 2012

www.dpfinance.com

Document non contractuel à caractère informatif. Les renseignements contenus dans cette lettre financière ont été obtenus de sources que nous croyons fiables mais ne sont pas garantis et pourraient être incomplets.