L’année 2020 a été marquée par la pandémie de Covid-19 et ses conséquences qui vont nous accompagner quelque temps encore. Les habitudes de consommation et de voyages ont été bouleversées, tout comme notre manière de fonctionner. Le télétravail s’est imposé comme une solution efficace pour limiter la propagation du virus partout où cela a été possible. Cela étant, le positionnement dans des marchés financiers bien ciblés a permis de générer des performances honorables compte tenu du contexte.

Economie

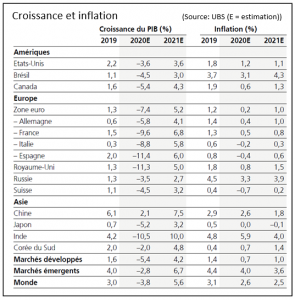

L’économie restera probablement atone en ce début d’année mais la reprise économique devrait se concrétiser au deuxième semestre grâce aux aides gouvernementales, au soutien des banques centrales et à l’avancement de la vaccination contre ce virus.

Joe Biden, président élu, a annoncé un retour des USA dans l’accord de Paris sur le climat. Il a présenté un plan prévoyant d’investir 2’000 milliards de dollars sur dix ans dans des industries d’avenir pour tendre à une neutralité carbone. Un projet de loi sur les infrastructures pourrait être adopté dans le courant de l’année, ce qui devrait également contribuer à soutenir l’économie US.

En Europe, le plan de relance de EUR 750 milliards, soit 5% du PIB, débouchera sur des aides directes à l’intention des pays membres et des secteurs en difficulté. La BCE a également renforcé son imposant dispositif de soutien à l’économie en augmentant la dotation du programme d’urgence de rachat de dette privée et publique.

En Asie, la Chine semble être épargnée par un retour incontrôlé de la pandémie et affiche des chiffres économiques qui confirment le retour de la croissance.

Monnaies

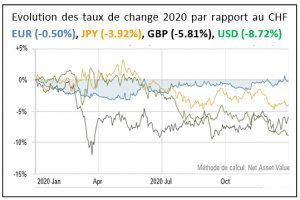

La tendance baissière du dollar, entamée en mars dernier lorsque la Fed a abaissé ses taux directeurs de 1.50-1.75% à 0.00-0.25%, devrait vraisemblablement se poursuivre. La faiblesse du billet vert pourrait être alimentée par une rapide détérioration du déficit fédéral ainsi que des comptes courants, conséquence des importants plans de relance annoncés. L’euro devrait profiter de l’accord conclu par les Etats membres autour des aides gigantesques de l’UE. Cet accord est interprété par les marchés comme une confirmation décisive de la volonté de cohésion des Etats européens, contribuant ainsi à réduire l’incertitude qui pèse sur la monnaie unique. Dans cette période d’instabilité économico-sanitaire, le franc suisse conserve son rôle de valeur refuge. Malgré cela nous estimons que sa marge d’appréciation reste faible compte tenu des espoirs de reprise économique globale.

Obligations

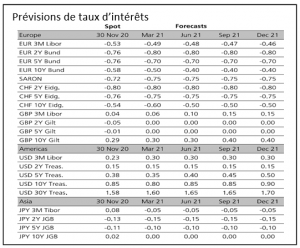

Les injections massives de liquidités au niveau mondial et les divers plans de relance pourraient stimuler l’inflation, mais les banques centrales devraient, cas échéant, la laisser dépasser leurs objectifs. Pour éviter de ralentir l’économie, les taux resteront probablement aux niveaux actuels pendant encore un certain temps.

Aujourd’hui, les rendements ajustés de l’inflation restent négatifs tant en Europe qu’aux Etats-Unis. Nous demeurons donc sous-pondérés en obligations traditionnelles mais continuons par contre de privilégier les fonds d’obligations convertibles que nous avons sélectionnés et qui ont généré une performance à deux chiffres en 2020. De plus, nous conservons notre positionnement sur les emprunts subordonnés d’entreprises de qualité ou les fonds dédiés à cette stratégie.

Actions

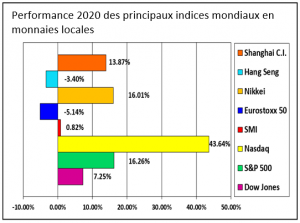

Les deux grands catalyseurs de cette année seront d’une part l’efficacité du vaccin qui devrait permettre de revenir à une situation plus normale et bien évidemment l’ampleur de la reprise économique attendue.

Aux Etats-Unis, l’élection de Joe Biden va accélérer le processus de transition énergétique, ce qui devrait profiter aux entreprises actives dans les énergies propres, notamment le secteur solaire. De leurs côtés, la Chine et l’Union européenne ont déjà annoncé des objectifs de réduction des émissions de CO2, ce qui parle pour une convergence générale vers la neutralité carbone.

Depuis le début de la pandémie, l’économie mondiale a dû se réinventer et a accéléré les processus de transformations, en particulier dans des domaines tels que l’intelligence artificielle, la technologie verte, la biotechnologie et les services en ligne. Nous nous sommes déjà positionnés dans ces secteurs tout en maintenant nos investissements en valeurs défensives, en particulier helvétiques, qui permettent une bonne diversification des portefeuilles tout en atténuant un peu la volatilité.

Pour profiter de la reprise, nos actifs favoris sont les petites et moyennes capitalisations dont la valorisation est encore attrayante et qui présentent un certain potentiel de rattrapage. Après une année 2020 difficile, certaines valeurs financières ont toujours une marge d’appréciation compte tenu de leur niveau attractif et de leur rendement.

Matières premières

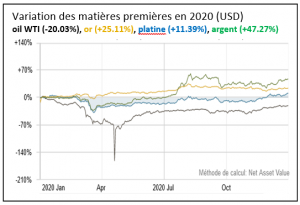

Les matières premières ont connu beaucoup de volatilité en 2020. L’or a atteint de nouveaux sommets historiques en août dernier, mais a ensuite baissé de 10%. Nous pensons que son cours restera soutenu principalement en raison de la baisse du dollar, des taux historiquement bas et du niveau d’endettement des Etats.

La demande de pétrole se situe pour l’instant aux niveaux antérieurs à la pandémie. Quant à l’offre, elle reste également inférieure car les dépenses d’investissements ont fortement diminué et certains nouveaux projets ont été reportés, voire abandonnés. Les stocks importants accumulés durant la 1ère phase de confinement de la pandémie devraient se normaliser et entraîner une hausse des cours, pour autant que les membres de l’OPEP continuent à se conformer aux baisses de production promises.

Immobilier suisse

Les prix des objets résidentiels ont encore pris l’ascenseur en 2020, surtout dans les grands centres et les communes environnantes. La protection contre le bruit devient un critère d’autorisation de plus en plus déterminant pour les projets de constructions résidentielles. Par conséquent, l’importance accrue accordée à cette protection devrait compromettre de nombreux projets de construction dans les zones urbaines ou les rendre plus coûteux.

La réduction des émissions de CO2 des immeubles existants est un élément important de la nouvelle loi qui devrait entrer en vigueur en 2022. De nouvelles taxes sur le mazout, de 55 centimes par litre, soit une hausse d’environ 80% par rapport au prix actuel, auront pour objectif d’encourager les énergies renouvelables ainsi que les rénovations d’immeubles, tant au niveau de l’isolation thermique que phonique. Dans tous les cas, ces nouvelles mesures vont alourdir passablement les charges des propriétaires et des locataires.

Les sources, données et commentaires figurant dans le présent document sont purement informatifs et non contractuels. Ils n’engagent pas la responsabilité de DP Finance et Gestion SA. Ils sont susceptibles de changements, de modifications et de fluctuations, sans préavis de la part de DP Finance et Gestion SA.