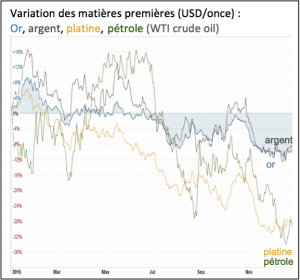

L’année écoulée a été incroyablement volatile. Après l’abandon du taux plancher par la BNS en janvier, les obligations ont dévissé en avril, le « Grexit » a secoué les marchés en juillet, la Chine avec de mauvais chiffres économiques a laissé le yuan perdre 3% en août, affolant les bourses qui ont inscrit leur plus grande perte au 3ème trimestre depuis 2011. Les matières premières ont également été sous pression, avec, en particulier, la baisse vertigineuse de plus de 30% du baril de pétrole.

Economie

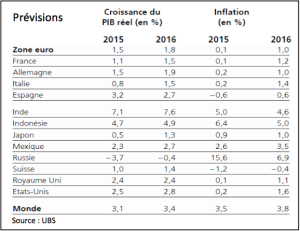

2016 s’annonce comme une année de croissance modeste. La décélération de l’économie chinoise continuera à peser sur les autres pays émergents, sur l’industrie manufacturière ainsi que sur les cours des matières premières. De quoi entretenir la nervosité des marchés financiers, à moins que la croissance américaine et européenne ne nous surprennent positivement, ce qui reste notre scénario privilégié.

Après 7 ans de taux proches de zéro et probablement sous la pression des marchés, la Fed a finalement augmenté de 25 points de base ses taux directeurs, suggérant que les Etats-Unis sont les plus avancés dans le cycle conjoncturel. Les titres acquis lors des précédents assouplissements quantitatifs (QE) seront gardés dans le bilan jusqu’à la normalisation effective des taux d’intérêts, ce qui nous semble judicieux.

L’Europe et le Japon devraient connaître une croissance en légère accélération, soutenue par leur politique monétaire ultra- accommodante.

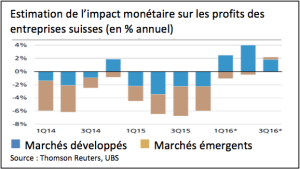

La Suisse fait face avec quelques difficultés à la baisse cyclique provoquée par le choc du franc fort. Certains secteurs d’activités, durement touchés, doivent continuer à se restructurer pour rester compétitifs.

Monnaies

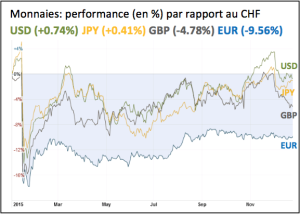

Le relèvement modéré des taux directeurs américains plaide en faveur d’un raffermissement du dollar. Toutefois, tant que la Banque centrale européenne et la Banque du Japon s’en tiendront à leur politique monétaire très expansive, la Fed devra veiller à contenir l’appréciation de sa monnaie afin de ne pas pénaliser ses exportations.

Par conséquent, l’euro et le yen ne devraient pas s’apprécier dans un futur proche. La BNS va continuer de défendre le taux de change EUR/CHF afin d’assurer la stabilité de la monnaie helvétique face à son principal partenaire commercial.

Les devises liées aux exportations de matières premières vers la Chine, comme les dollars australien et néo-zélandais, devraient encore souffrir de la baisse de la demande chinoise. Une diversification sur ces monnaies ne se justifie toujours pas pour l’instant.

Revenus fixes

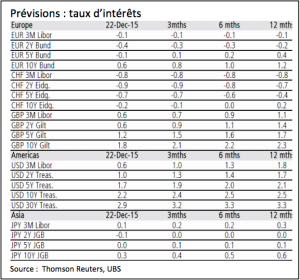

Le recul marqué des prix de l’énergie en 2015 a fait disparaître toute crainte inflationniste. Malgré le relèvement des taux par la Fed, les rendements des bons du Trésor américain ne devraient augmenter que modérément.

Les obligations gouvernementales européennes, y compris celles de la Confédération suisse, devraient continuer à produire des rendements négatifs à court et moyen terme. Nous évitons toujours les emprunts d’états, la dette des pays émergents ainsi que les obligations à haut rendement, principalement dans le secteur des matières premières et de l’énergie qui n’offrent actuellement pas de ratios risque/rendement attractifs.

Certains types de titres qui ont un profil de risque différent, comme les obligations convertibles ou les emprunts contingents convertibles (CoCo) demeurent encore intéressants.

Actions

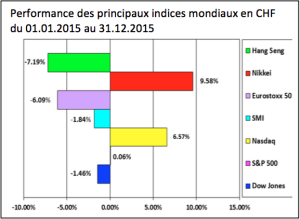

L’année 2015 n’a pas été un long fleuve tranquille pour les bourses. L’écart entre le plus bas et le plus haut de l’année a atteint 14% sur le S&P 500, plus de 20% sur le SMI, 30% pour le DAX et même plus de 80% pour l’indice chinois CSI 300. Au sein de ces indices, de fortes disparités ont été observées. Par exemple, sur les 20 composants du SMI seuls 5 affichent une performance positive supérieure à 2.5% sur l’année.

En ce qui concerne les Etats-Unis, les actions nous semblent être évaluées à leur juste valeur. Nous restons tout de même investis dans ce marché qui devrait profiter d’une réaccélération de la croissance domestique.

Nous conservons notre préférence pour les actions européennes au vu de la reprise graduelle du marché intérieur. De plus, le renforcement annoncé de l’assouplissement quantitatif de la Banque centrale européenne devrait contribuer au support des marchés de la zone Euro.

Malgré la robustesse du CHF, nous restons positionnés sur les grandes valeurs helvétiques qui offrent encore des rendements attrayants ainsi que des perspectives bénéficiaires intéressantes.

Nous demeurons pour l’instant à l’écart des marchés émergents, la hausse des taux d’intérêt et le raffermissement du dollar continuant à peser sur leur performance.

Matières premières

La faiblesse des prix des matières premières devrait se poursuivre au premier trimestre 2016. La surproduction ralentira probablement en cours d’année, mais les stocks élevés et la demande modérée des marchés émergents devraient empêcher un rebond significatif.

Le baril de brut a touché en décembre dernier son plus bas niveau depuis 11 ans dans un contexte de craintes sur la croissance mondiale et d’excès de production pétrolière. L’arrivée du pétrole iranien, qui suivra le retrait des sanctions occidentales sur le pays, devrait également contribuer à contenir les prix. De plus, les Etats-Unis ont levé leur embargo sur les exportations de pétrole brut, instauré en 1973, ce qui signifie que les producteurs américains pourront concurrencer le Brent sur d’autres marchés.

La chute des prix du pétrole profite aux consommateurs mais provoque également un risque d’insolvabilité pour les sociétés liées au secteur de l’énergie.

Immobilier

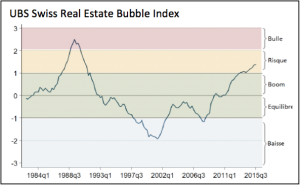

L’inflation quasi nulle, un taux de vacance en hausse, une forte activité de construction, le recul de la demande d’investisseurs pour les logements en propriété, le franc fort ainsi que les pressions sur l’immigration sont autant de facteurs qui commencent à infléchir l’indice des bulles immobilières. Les prix de l’immobilier résidentiel ainsi que les loyers ne semblent guère pouvoir progresser dans cet environnement. De ce fait, en termes d’investissements, nous pensons que les risques dépassent maintenant les opportunités.

Thématique

Le réchauffement de la planète reste un thème brûlant qui a été au centre des discussions lors de la COP21 à Paris, en décembre dernier. Mais quel est l’impact réel de ces conventions ?

Paradoxalement, il est tout d’abord financier. Les voyages, les transports, les séjours hôteliers, la restauration, le shopping, la communication, etc., profitent évidemment aux villes organisatrices.

En 2013, la «Conference of parties» de Varsovie a réuni 10’000 participants, provenant de 189 pays, alors que la COP21 en a attiré 5 fois plus à Paris. Les coûts se sont chiffrés à plus de EUR 170 millions, sans compter l’empreinte carbone.

A ce jour, les accords visant à réduire les émissions de gaz à effet de serre semblent encourageants malheureusement ils restent non contraignants. Les Etats-Unis ne les ont jamais ratifiés. Le Canada est devenu le premier pays à se retirer du protocole de Kyoto afin d’éviter de lourdes pénalités financières pour non respect de ses engagements. La Russie, le Japon et l’Australie se sont également rétractés.

Saluons malgré tout, comme il se doit, les efforts déployés à Paris pour négocier un compromis difficile. Relevons l’exhortation du pape François à faire acte de courage et le message de motivation de Ban Ki-moon, secrétaire général des Nations unies. Soulignons les petits pas accomplis par la signature d’un accord touffu et assorti de très nombreuses options.

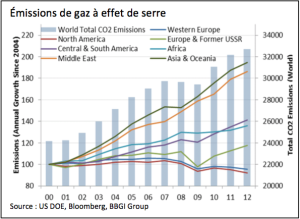

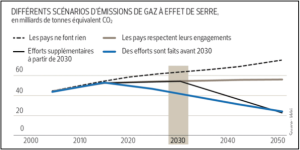

Le grand acquis reste l’annonce de mesures pour limiter la progression des rejets polluants, voire leur réduction, à l’horizon 2025/2030. Pour autant, les émissions continueront à progresser de 22% entre 2010 et 2030 rendant utopique l’objectif de contenir la hausse des températures à 2 degrés.

La mise en place d’incitations positives, plutôt que répressives (avec comme objectif de renflouer les caisses vides), devrait permettre d’encourager davantage le monde économique ainsi que les particuliers à participer plus activement à la tentative de réduction mondiale d’émissions de gaz à effet de serre.

Chaque petit pas est important. Nous vous invitons à vous inscrire, via notre site internet, si vous souhaitez recevoir dorénavant notre lettre financière par voie électronique.

Pully, janvier 2016

Les sources, données et commentaires figurant dans le présent document sont purement informatifs et non contractuels. Ils n’engagent pas la responsabilité de DP Finance et Gestion SA. Ils sont susceptibles de changements, de modifications et de fluctuations, sans préavis de la part de DP Finance et Gestion SA.