L’année boursière qui vient de s’achever fût favorable, en dépit d’une conjoncture internationale difficile, des risques liés à la politique et à la dette publique, surtout en Europe.

Cette évolution positive tient aux injections massives de liquidités des principales banques centrales, combinée avec le peu d’alternatives de placements sûrs dans les marchés obligataires développés. À relever que peu d’opérateurs ont malgré tout su en profiter pleinement.

Economie

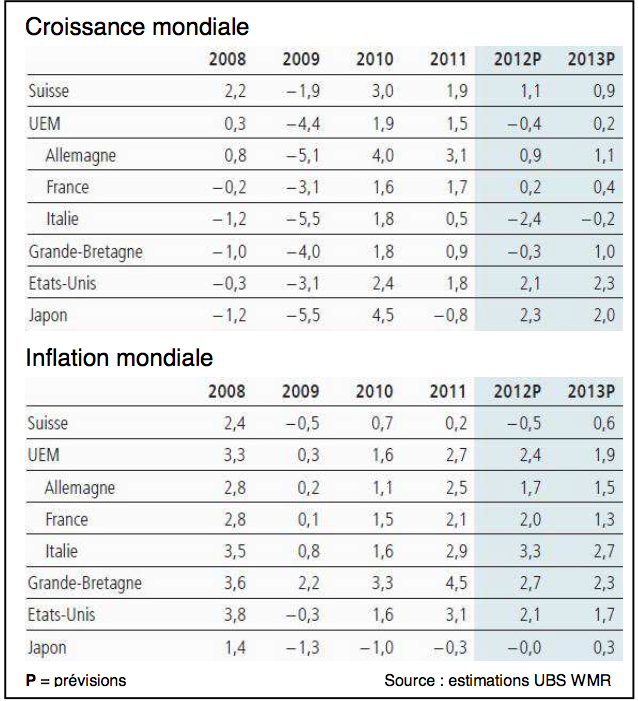

Contrairement aux Mayas et autres gourous, nous restons positifs sur l’année qui débute et estimons que la croissance mondiale poursuivra son rétablissement en 2013 et devrait atteindre 3 %, contre 2.5 % en 2012. Ce rythme reste malgré tout inférieur à la moyenne de cette dernière décennie.

Le processus de désendettement constitue toujours un frein important à la croissance en Europe et aux Etats-Unis. Les pays émergents, qui représentent 70% de la croissance du PIB mondial, devraient continuer à soutenir l’économie mondiale.

En Europe, la faiblesse économique persistera et la croissance tardera à se reprendre. Une amélioration substantielle de la compétitivité semble indispensable à l’Europe si elle veut redresser la tête à brève échéance.

Aux USA, malgré un compromis insuffisant pour réduire les dettes de l’Etat, la croissance devrait poursuivre sa lente progression. Cette dernière pourrait, à terme, être soutenue par l’exploitation de nouveaux gisements de gaz et pétrole de schiste.

Monnaies

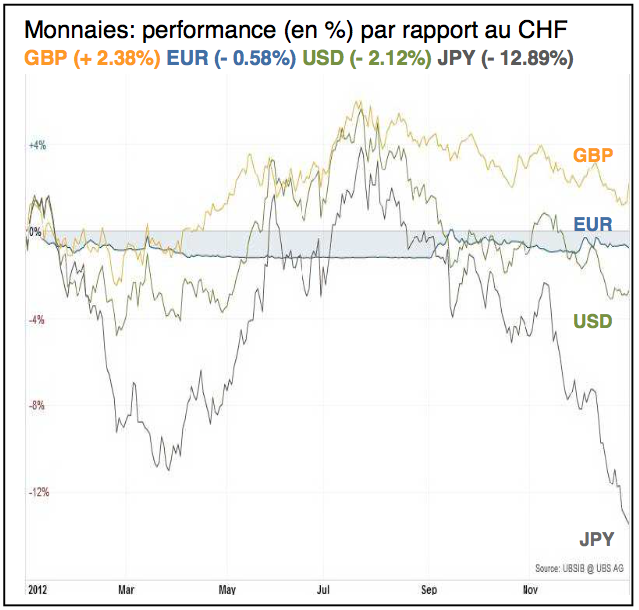

La BNS a réaffirmé sa volonté de faire prévaloir le cours plancher de CHF 1,20 contre Euro avec toute la détermination requise.

Au Japon, le nouveau premier ministre, Monsieur Shinzo Abe, s’est fixé comme priorité d’obliger la Banque du Japon à atteindre un taux d’inflation de 2 à 3% par année pour faire sortir son pays de la déflation qui perdure depuis 20 ans. Ces mesures devraient finalement permettre un affaiblissement durable du Yen.

Au niveau de la monnaie américaine, la Fed est susceptible de compenser un resserrement budgétaire en intensifiant encore l’assouplissement quantitatif. Dès lors, nous ne voyons pas, pour l’instant, de tendance majeure se dessiner sur le billet vert.

Etant donné la surévaluation actuelle du dollar australien et des monnaies scandinaves, de nouveaux investissements ne sont recommandés que sur correction.

Revenus fixes

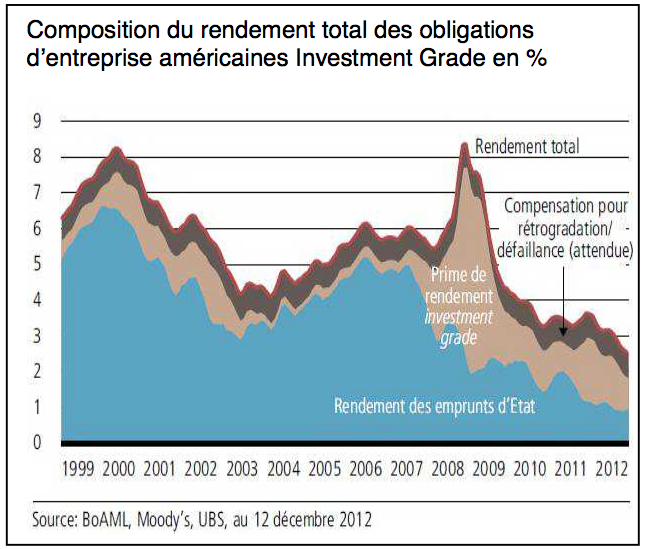

Compte tenu des risques économiques, la politique monétaire des principales banques centrales restera très accommodante au premier semestre. En Europe, le rachat d’obligations des Etats périphériques annoncé par la BCE a fait fortement diminuer leurs coûts de refinancement. En outre, la volonté de mutualiser davantage la dette souveraine et d’abaisser le loyer de l’argent des pays en difficultés devrait perdurer tant que la croissance ne retrouvera pas un rythme digne de ce nom.

Les rendements d’emprunts d’Etats de qualité sont toujours historiquement faibles pour de nombreux pays et ne devraient remonter que très progressivement dans les années à venir. Ces titres étatiques sont toujours à éviter, leurs rendements médiocres ne suffisant pas à compenser l’inflation.

De nombreux pays émergents sont actuellement nettement moins endettés que les pays développés et ont accumulé des réserves de change, constituant ainsi un filet de sécurité pour soutenir leur économie en cas de ralentissement prononcé. Dans ce contexte, nous privilégions toujours les obligations d’entreprises et restons positionnés sur la dette émergente en monnaie locale, par le biais de fonds spécialisés.

Actions

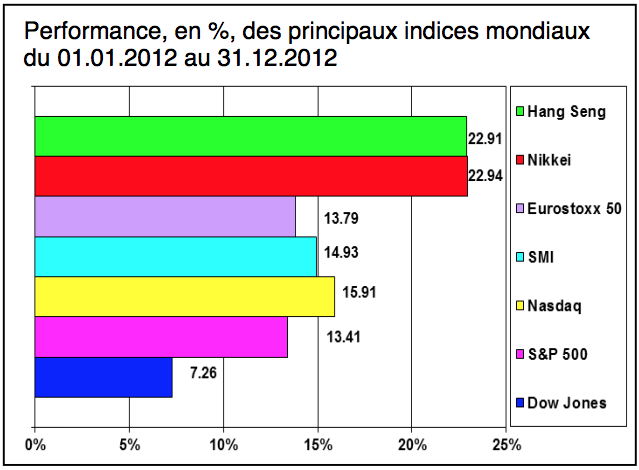

La prudence des investisseurs reste évidemment liée à la crise de la dette en Europe, aux craintes inspirées par les finances publiques américaines ainsi que par la capacité des autorités chinoises à orchestrer un atterrissage économique en douceur.

À fin 2012, la plupart des grands indices boursiers n’ont pas encore retrouvé leur niveau de mi-2007, à l’aube de la crise des «subprimes» aux Etats-Unis. Après avoir culminé à plus de 9’400 points, le SMI se situe actuellement au même niveau qu’en février 1998.

Dans cet environnement, les marchés suisse et européen devraient profiter d’un effet de rattrapage. Nous continuons donc à sélectionner un certain nombre de titres sujets à des opérations de trading. Nous nous positionnons également sur les grandes valeurs européennes de croissance, présentant des positions affirmées de leadership dans leur secteur. Eu égard à leur exposition cyclique, nous recommandons aussi les petites et moyennes capitalisations, qui devraient surperformer en 2013.

Le compromis fiscal et budgétaire ainsi que l’amélioration des chiffres de l’emploi et du marché immobilier aux USA nous rendent optimistes sur les actions américaines.

Matières premières

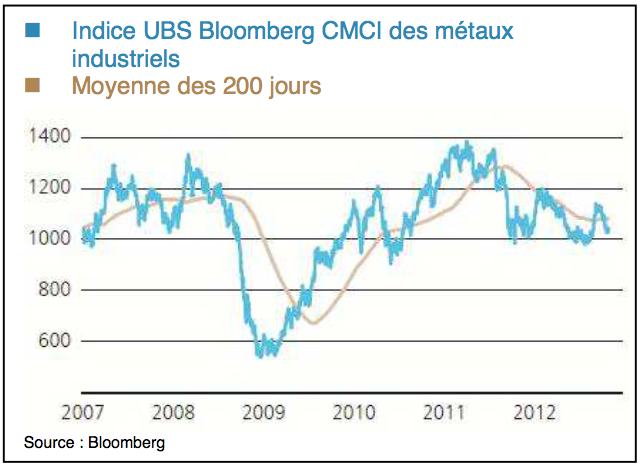

La transition, en Chine, d’une économie d’investissement à un modèle de croissance basé sur la consommation intérieure, devrait avoir un impact significatif sur la demande et ainsi freiner la hausse des cours de certaines matières premières.

Après une performance de l’ordre de 10% contre CHF à fin novembre, le métal jaune a abandonné une grande partie de ses gains annuels, victime d’une vague continue d’ordres de vente de la part d’investisseurs spéculatifs, suite à des franchissements de seuils techniques très surveillés par ces derniers.

Des positions en or restent toujours justifiées dans les portefeuilles défensifs.

Immobilier

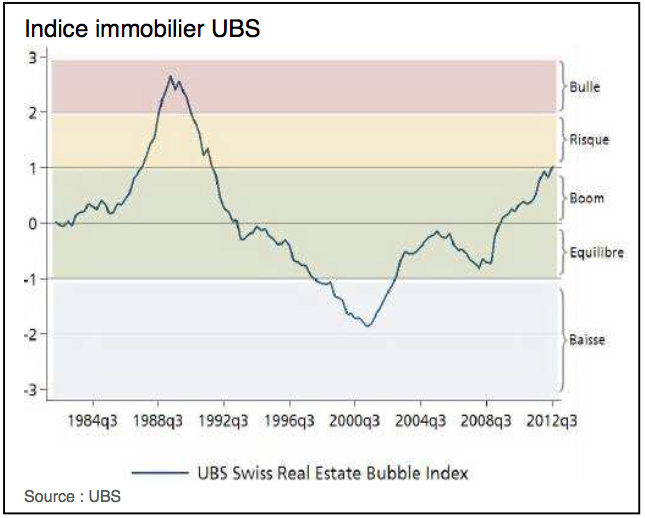

L’immigration robuste continue à soutenir le marché du logement en Suisse mais la décision du Conseil fédéral de limiter l’utilisation du 2ième pilier a permis de contenir la hausse.v

L’UBS Swiss Real Estate Bubble Index a atteint la zone de risque, l’indice passant de 0,58 à 1,02, en 12 mois.

Un ménage doit actuellement consacrer l’équivalent de 5,9 revenus annuels pour l’acquisition d’un logement moyen, ce qui reste encore en-dessous de la valeur maximale atteinte en 1990 avec 6,8 revenus annuels.

Les prix des fonds immobiliers helvétiques atteignent des niveaux globalement élevés, raison pour laquelle des reculs à moyen terme semblent probables, en particulier pour les fonds dont l’agio est important.

Thématique

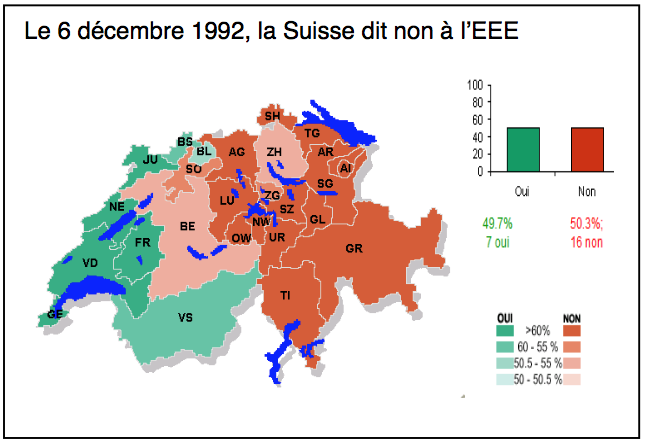

1992 : Crise du Système monétaire européen, la lire italienne et la GBP quittent le SME. Crise financière suédoise.

1993 : La parité deutsche mark/franc français cède suite à des attaques spéculatives.

1994: Correction brutale des marchés obligataires. Crise économique mexicaine.

1995 : La banque Barings est déclarée en faillite. Crise en Europe de l’Est.

1996: La Bulgarie s’enfonce dans une crise politique, économique et sociale.

1997 : Crise économique asiatique.

1998 : Crise financière russe, défaut sur les GKO. Faillite du fonds LTCM.

1999: Abrogation du Glass-Steagall Act qui supprime l’incompatibilité entre les métiers de banque de dépôt et de banque d’investissement.

2000 : Explosion de la bulle internet.

2001 : Attentats du 11 septembre et injections massives de liquidités par la FED. Grounding de Swissair.

2002 : Le real brésilien perd la moitié de sa valeur. Mise en circulation de l’Euro.

2003 : Signature d’accords de libre échange entre les Etats- Unis et l’AELE. Dépôt de bilan de Parmalat. Invasion de l’Irak. 2004 : Record du nombre de faillites en Suisse.

2005 : L’ouragan Katrina cause pour plus de 80 milliards de dollars de dégâts.

2006 : Éclatement de la bulle immobilière aux USA.

2007 : Début de la crise financière, dite des « subprimes ».

2008 : Lehman Brothers se déclare en faillite. Les principaux indices boursiers perdent entre 30 et 50%. L’escroquerie de Bernard Madoff éclate au grand jour.

2009 : Crise grecque, suite à un déficit budgétaire avoué qui passe de 6 % à 15,4 % du PIB.

2010 : La BNS fixe un cours plancher EUR/CHF à 1.20.

2011 : Séisme de magnitude 9 et tsunami au Japon, créant une correction des marchés mondiaux. Standard & Poors réduit la notation des USA de AAA à AA+.

2012 : DP Finance et Gestion SA fête ses 20 ans d’activités après avoir été l’un des précurseurs de la gestion de fortune indépendante.

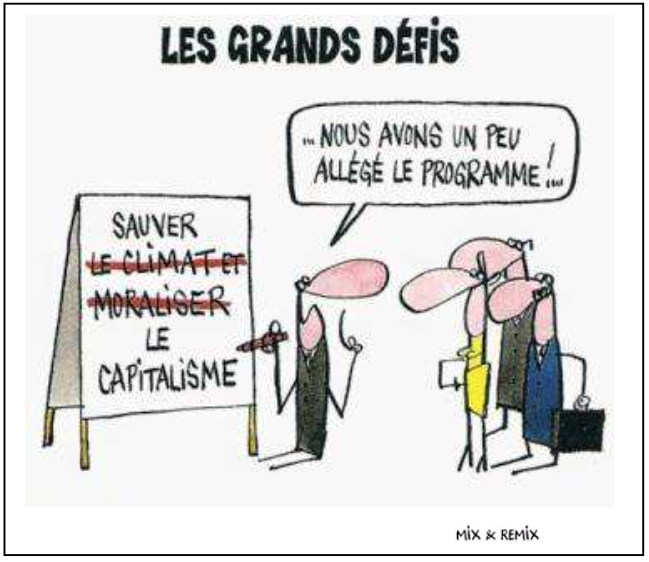

Plus que jamais nous nous engageons à vos côtés, pour vous faire bénéficier de notre expérience et relever les défis à venir.

Nous vous adressons tous nos meilleurs vœux pour 2013.

Pully, janvier 2013

www.dpfinance.com

Document non contractuel à caractère informatif. Les renseignements contenus dans cette lettre financière ont été obtenus de sources que nous croyons fiables mais ne sont pas garantis et pourraient être incomplets.