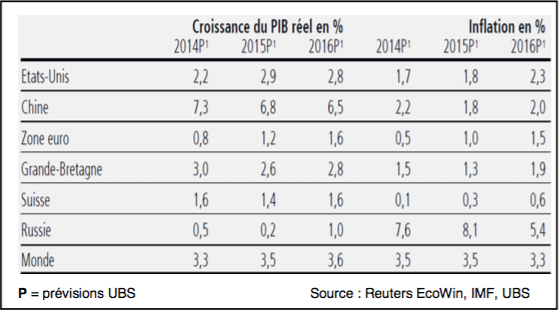

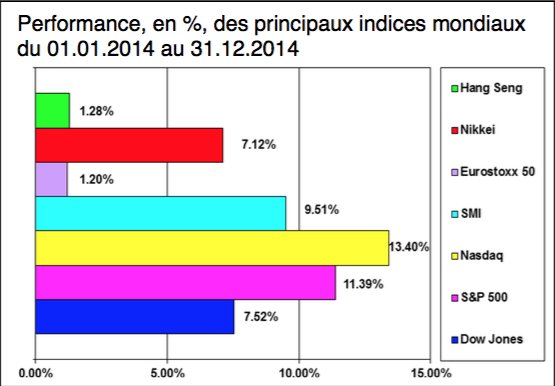

Le terme le plus approprié pour décrire l’année 2014 est sans doute le mot «divergence». Divergence cyclique entre les différentes économies mondiales, divergence dans les programmes de réformes, divergence également en matière de politique des banques centrales, de taux de change et de performances boursières.

Economie

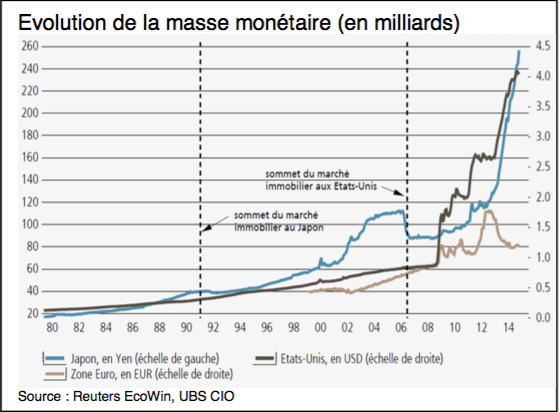

En Europe, la persistance d’une croissance insuffisante devrait obliger la BCE à réagir par de nouvelles injections massives de liquidités. Afin de pouvoir alléger graduellement les mesures d’austérité, économiquement et politiquement dangereuses à terme, certains états devront impérativement mettre en place les réformes annoncées, d’autres les accélérer, pour leur permettre d’améliorer leur compétitivité.

Aux USA, la progression du PIB devrait s’accélérer, le consommateur américain profitant de revenus en amélioration, de taux d’intérêts encore bas et du recul des prix du brut. Les pressions inflationnistes devraient toutefois rester contenues, ce qui pourrait repousser une hausse des taux directeurs de la Fed au second semestre voire au début 2016.

En Chine, l’inflation a atteint son plus bas niveau depuis 2009. Le ralentissement de la croissance s’est poursuivi suite aux réformes visant en particulier l’immobilier et à la baisse de la demande intérieure. L’excédent commercial a augmenté à nouveau grâce à la faiblesse de la consommation et au fort recul des prix du pétrole importé.

Dans ces conditions, la disparité marquée des performances économiques est appelée à persister.

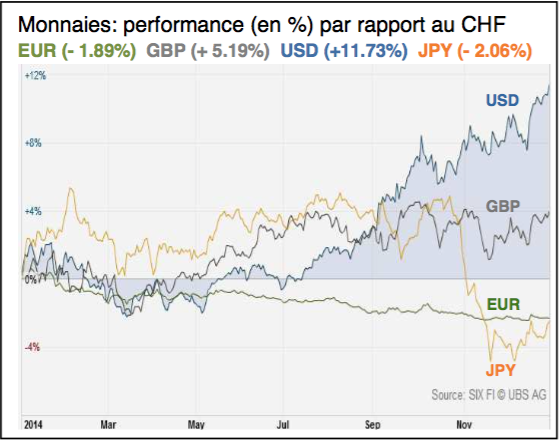

Monnaies

Conformément à nos prévisions, le dollar US s’est renforcé contre la plupart des devises. Le cycle conjoncturel américain est en avance sur les autres grandes économies développées. La hausse probable des taux américains, l’arrêt des injections de liquidités de la Fed et la baisse des prix des matières premières devraient permettre au billet vert de poursuivre son appréciation. Une évolution durable au-dessus de la parité contre CHF est très probable d’autant plus que la BNS a renforcé les mesures visant à éviter l’appréciation du franc.

En Suisse, l’introduction de taux négatifs et la défense du prix plancher contiendront le cours EUR/CHF légèrement supérieur au niveau de 1.20. Dans ce contexte, aucune appréciation significative de l’euro n’est attendue.

Par l’injection massive de liquidités, les autorités nippones ont probablement suffisamment affaibli le yen, lequel devrait se stabiliser à ces niveaux.

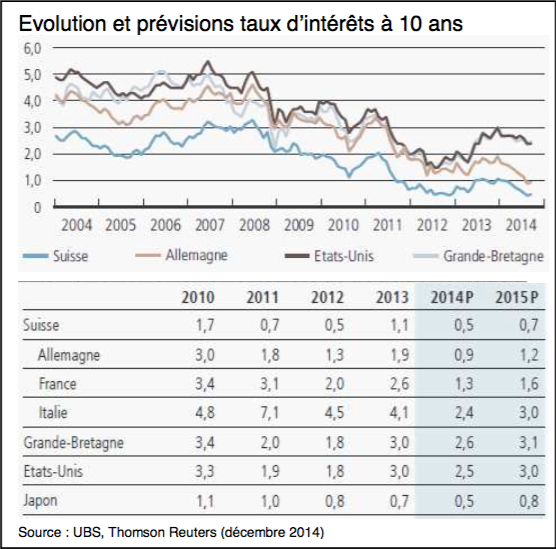

Revenus fixes

Les marchés des obligations gouvernementales des pays développés sont toujours aussi fortement surévalués, ne rémunérant pas suffisamment le risque.

Bien que la Réserve fédérale américaine ait cessé ses injections de liquidités et que l’amélioration de la conjoncture se poursuive, les rendements ont, contre toute attente, continué à baisser. Les intervenants attendent fermement que la BCE entame à son tour un programme de rachat d’obligations gouvernementales indispensable à la relance de l’économie européenne.

S’agissant des investissements dans le segment du « High Yield » et dans un environnement de taux toujours très bas, l’argent bon marché reste le moyen de financement privilégié de nombreuses entreprises. Attention toutefois au retour de bâton lorsque ces conditions de refinancement commenceront à se durcir. Le taux de défaillance pourrait alors augmenter, c’est pourquoi les obligations à haut rendement doivent être considérées avec prudence.

Dans ce contexte, les obligations convertibles sont à notre avis toujours incontournables pour générer de la performance.

Actions

La valorisation des actions reste attractive par rapport aux obligations, la baisse des prix des matières premières et de l’énergie s’avère être également un facteur de soutien. Le marché des actions américaines bénéficie toujours d’une bonne visibilité et devrait continuer à bien performer, notamment grâce aux perspectives de croissance favorables, sous l’effet d’une demande privée accrue.

Nous restons positionnés sur l’Europe et le Japon. En effet, l’augmentation attendue de l’assouplissement quantitatif de la BCE et de la politique ultra-accommodante de la BOJ devraient stimuler ces marchés. A cela s’ajoute la baisse du yen et de l’euro qui donnera un atout compétitif supplémentaire aux entreprises exportatrices. Nous restons prudents s’agissant des marchés émergents et préférons toujours les aborder de manière indirecte via les sociétés qui exportent dans ces pays.

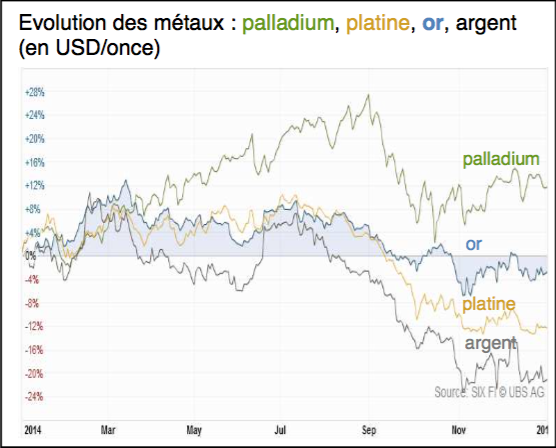

Matières premières

Durant l’année qui vient de s’achever, les matières premières ont enregistré leur troisième repli annuel depuis 2010. La solide croissance de l’offre, couplée au raffermissement du dollar et à la faiblesse de la conjoncture mondiale, explique en grande partie cette performance décevante mais néanmoins attendue.

Nous pensons que l’or risque de baisser, l’effondrement des prix de l’énergie conduisant forcément à réduire l’inflation, ce qui induit un impact négatif sur les valeurs refuges. Quant aux métaux industriels, ils devraient suivre une évolution latérale. Globalement, nous ne voyons pas d’inversion de tendance à court terme. En ce qui nous concerne, une exposition aux matières premières ne revêt actuellement que peu d’intérêt.

Immobilier

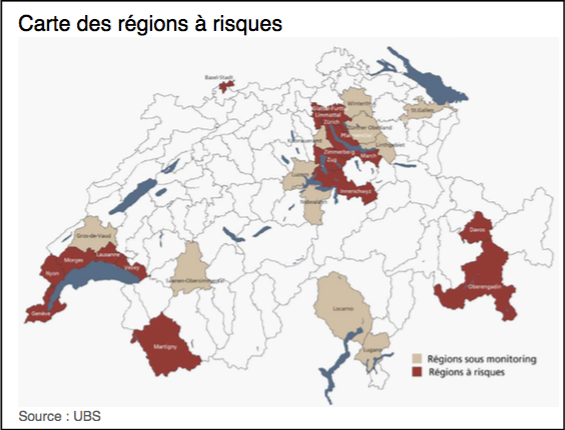

Selon la Société Suisse des Entrepreneurs, la construction aurait atteint un pic en 2014. Ce secteur d’activité va probablement faire face à une stagnation du nombre de logements et une baisse des gros chantiers. Même si le volume d’affaires s’est inscrit en hausse, les nouvelles commandes montrent d’ores et déjà des signes de repli. Dans ce cadre, les loyers existants pour les immeubles résidentiels devraient continuer à s’éroder.

La stabilité des taux d’intérêts en Suisse devrait préserver la branche d’une correction sensible. Une nouvelle hausse des prix n’apparaît pas réaliste pour le moment, en conséquence seuls les rendements justifient de détenir encore des positions immobilières.

Thématique

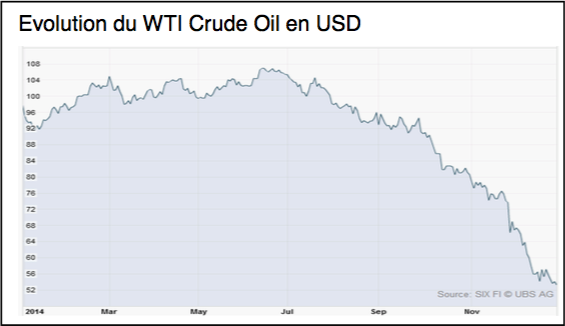

En 2014, l’ampleur de la baisse du pétrole a modifié fondamentalement l’approche des investisseurs et des analystes. La chute des prix du baril est due principalement aux préoccupations concernant la demande, à l’augmentation de l’approvisionnement en pétrole brut de la Libye, de l’indépendance énergétique anticipée aux USA et à l’absence de réactions de l’OPEP.

Le Brent s’échange désormais 50% en dessous de son pic de juin 2014. La question dans ce contexte n’est plus tant la rentabilité des entreprises du secteur mais leur solvabilité. Le problème est également préoccupant pour certains pays producteurs tels que la Russie, la Colombie, l’Iran, le Venezuela et le Nigeria. Cet environnement est évidemment néfaste aux obligations souveraines de ces pays et de celles des sociétés liées au secteur de l’or noir.

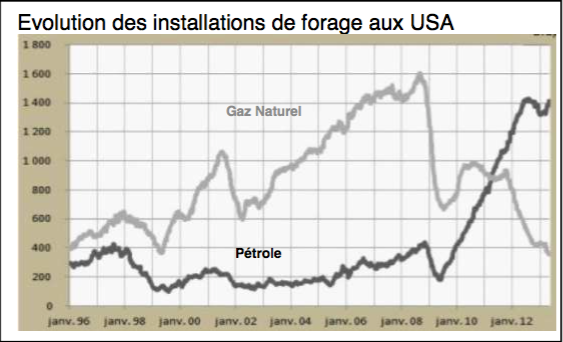

L’autonomie pétrolière potentielle des Etats-Unis d’Amérique qui a permis de dynamiser l’industrie locale, par une augmentation de la production de 80% depuis 2008, est même remise en doute. A ces niveaux de prix, la recherche et l’exploitation du pétrole de schiste n’est plus rentable.

Une autre répercussion majeure de la baisse des prix aura pour conséquence de rendre les énergies propres et renouvelables (solaire, éolienne, géothermique, hydroélectrique, etc.) moins compétitives. Dans le même temps, la diminution du prix du baril devrait fondamentalement être positive pour la croissance économique. Un transfert annuel équivalent à 2% du PIB mondial, allant des producteurs aux consommateurs, est attendu. De ce fait, les analystes ont révisé le PIB des USA de +0,2% pour cette année. La baisse des prix de l’énergie a aussi un autre avantage de taille : contenir l’inflation.

Les principaux bénéficiaires de la baisse des prix du pétrole seront indéniablement les pays importateurs et leurs consommateurs ainsi que les industries gourmandes en énergie. Sans réduction volontaire de l’offre ou d’une entente entre les principaux producteurs, les prix vont continuer à rechercher des niveaux planchers. Difficile de prédire le prix d’équilibre dont nous ne sommes probablement pas très éloignés.

Finalement bien peu de choses ont des conséquences d’une telle portée, aussi diverses et internationales, que la chute Nous vous adressons nos meilleurs vœux pour l’année 2015.

Pully, janvier 2015

www.dpfinance.com

Document non contractuel à caractère informatif. Les renseignements contenus dans cette lettre financière ont été obtenus de sources que nous croyons fiables mais ne sont pas garantis et pourraient être incomplets.