Les places financières sont actuellement tiraillées entre plusieurs forces: la vigueur économique mondiale, la résurgence des mesures protectionnistes, les tensions géopolitiques ainsi que les craintes inflationnistes, en particulier aux USA. Globalement, nous demeurons confiants quant à l’évolution des marchés, tout en surveillant de près l’ampleur du retour de l’inflation.

Economie

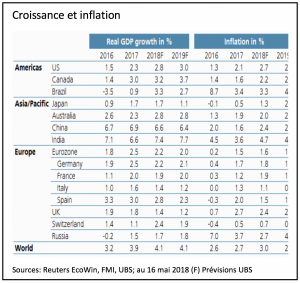

L’économie mondiale se trouve toujours en phase d’expansion, même si les principaux indicateurs de plusieurs régions s’essoufflent quelque peu. Les pressions inflationnistes réapparaissent dans le sillage de l’amélioration conjoncturelle et de la hausse du prix de l’énergie.

Les Etats-Unis resteront en tête du cycle de croissance grâce aux mesures budgétaires adoptées en février (augmentation des dépenses de 300 milliards de dollars sur 2 ans), aux créations de plus d’un million d’emplois depuis début 2018, ainsi qu’à la réforme fiscale des entreprises.

En Europe, les données économiques récentes, sans être mauvaises, n’ont pas été à la hauteur de nos attentes. La faiblesse de la croissance italienne impactera indéniablement celle de la zone euro.

Après une progression du produit intérieur brut de seulement 1% en 2017, l’économie helvétique va bénéficier de la dépréciation du franc face à l’euro et d’un environnement mondial porteur. Nous prévoyons une croissance en Suisse de 2.4% pour cette année.

Le PIB chinois a augmenté de 6,8%, en glissement annuel au premier trimestre. Les indices de confiance sont restés nettement au-dessus du seuil de croissance, confirmant ainsi les effets positifs des réformes économiques chinoises.

Monnaies

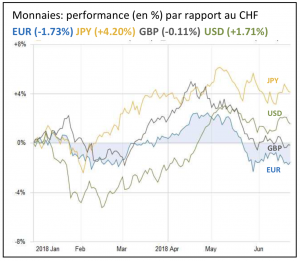

Après un accès de faiblesse en début d’année, le dollar a profité des incertitudes européennes ainsi que d’un différentiel de taux favorable par rapport aux principales monnaies pour s’apprécier. Nous ne tablons pas sur une poursuite de ce mouvement en raison du déficit budgétaire et de l’explosion de la dette.

Comme nous l’avions prévu dans notre précédente lettre financière, l’euro s’est heurté au seuil de résistance de 1.20 contre le franc suisse. Ultérieurement, la devise helvétique a repris son rôle de valeur refuge suite à la crise politique et institutionnelle sans précédent en Italie. L’euro pourrait donc retrouver ce niveau symbolique ces prochains mois, dans un climat plus serein.

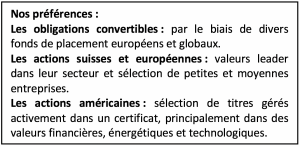

Obligations

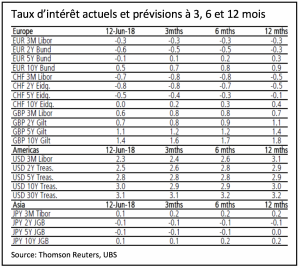

La FED poursuit sa politique de remontée graduelle des taux directeurs, dans un contexte de consommation privée solide, d’accroissement des investissements et de hausse des pressions inflationnistes. Etant donné que l’écart de taux entre les échéances à 2 ans et 10 ans a atteint son niveau le plus bas depuis la crise financière de 2008, nous tablons sur une augmentation de ce différentiel et, sur ce thème, avons investi dans un instrument à capital garanti.

En Europe, la BCE reste fidèle à sa politique accommodante. Les rachats d’obligations pourraient cesser d’ici la fin de l’année pour autant que les perspectives de croissance et les chiffres de l’inflation le permettent. Aucune intervention sur les taux directeurs ne devrait être observée avant 2019. Cependant, les prix des obligations d’entreprises en euros ont déjà reculé de 0,7% en moyenne depuis le début de l’année.

En Suisse, la BNS ne prendra sans doute pas le risque d’agir sur sa politique monétaire avant la banque centrale européenne.

Dans ces circonstances, nous restons sous-pondérés dans cette classe d’actifs.

Actions

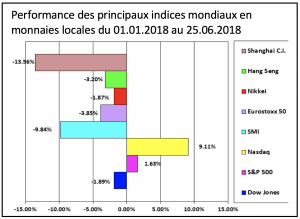

Après un premier trimestre difficile pour les marchés des actions, les bourses, à l’exception notable du SMI, se sont rétablies grâce à la conjoncture robuste et à l’augmentation substantielle des profits des entreprises. Ces derniers ont augmenté en moyenne de 24% pour les sociétés du S&P500 et de 33% en Europe sur les trois premiers mois de l’année.

Malgré des indices américains déjà au plus haut historique, la réforme fiscale et le plan de relance des infrastructures devraient continuer à soutenir l’économie et maintenir la croissance bénéficiaire des sociétés.

Le rattrapage amorcé par les actions européennes a été freiné par la crise politique italienne. Le recul actuel de la monnaie unique et les perspectives bénéficiaires profitent aux valeurs de la zone euro et nous confortent dans le potentiel de cette région.

En Suisse, les grandes valeurs actuellement délaissées par les intervenants devraient reprendre des couleurs. Notre recommandation de favoriser les petites et moyennes capitalisations s’est avérée judicieuse puisque ce segment a surperformé le SMI. Nous conservons ces expositions.

Matières premières

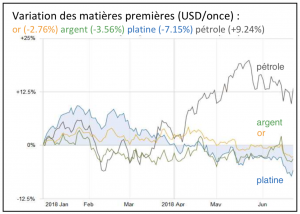

Les prix du pétrole ont été dopés par la décision du président américain Donald Trump de se retirer de l’accord nucléaire iranien ainsi que par la baisse des stocks et des capacités excédentaires. De plus, la production de brut au Venezuela continue de dégringoler car son industrie pétrolière est minée par le manque d’investissements et la corruption, ce qui affecte également l’offre. L’Arabie saoudite s’est engagée à compenser la pénurie engendrée par les sanctions contre l’Iran. Dans ce contexte, l’incertitude demeure sur l’évolution des prix du pétrole. Une poursuite de la hausse des cours aurait des répercussions néfastes sur l’inflation.

L’or a stagné au premier semestre, se montrant peu sensible aux aléas économiques et géopolitiques.

Immobilier

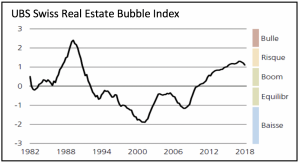

Au 1er trimestre, l’indice de bulle immobilière compilé par UBS s’est replié à 1.10 point mais reste encore dans une zone à risque. Si la conjoncture porteuse a encouragé la demande de biens en propriété, les taux hypothécaires en légère hausse, l’application stricte des exigences sur la tenue des charges financières et l’offre accrue de logements ont empêché les prix d’augmenter. Dans ce contexte, relevons que les cours des fonds immobiliers cotés en bourse se sont repliés depuis le début de l’année, pâtissant également de la diminution des agios (différence entre le cours de bourse et la valeur nette d’inventaire du fonds). Nous restons neutres sur cette classe d’actifs.

Thématique

Dans un environnement économique globalisé marqué par le libre-échange, le protectionnisme consiste à protéger l’économie d’un pays contre la concurrence étrangère grâce à deux leviers : les mesures tarifaires (droits de douane) et les mesures non tarifaires (quotas et normes sanitaires, techniques et environnementales).

En fait, tous les pays pratiquent une certaine forme de protectionnisme, généralement ciblé sur certains secteurs sensibles comme l’agriculture. Les bons élèves du mondialisme en sont d’ailleurs généralement les plus fervents utilisateurs. A commencer par la Chine, qui protège son marché en se servant de l’arme monétaire ou encore par le biais de « normes », qui permettent d’exclure nombre d’entreprises étrangères. Récemment, l’Inde a décidé d’augmenter les droits de douane sur une cinquantaine de produits, sans que cela ne provoque la moindre vague.

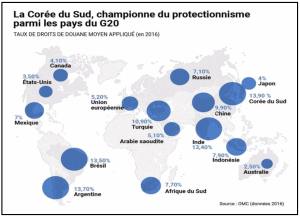

Au sein du G20, en se basant sur les données de l’Organisation mondiale du commerce, la Corée du Sud, l’Argentine, le Brésil et l’Inde figurent parmi les plus protectionnistes sur le plan tarifaire alors que l’Australie, les Etats-Unis, le Japon, le Canada et l’Union européenne utilisent le moins cette pratique.

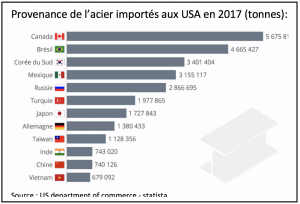

Conformément à ses promesses électorales, le président Trump a remis au goût du jour cette arme dans le but de réduire le déficit commercial. Il a imposé unilatéralement des taxes sur l’acier et l’aluminium. Ces dernières frappent, depuis début juin, les importations de l’UE, du Canada et du Mexique. Les européens ont répondu par la mise en place des mesures de rétorsion sur des produits américains tels que le beurre de cacahuète, les jeans, le bourbon et les motos, ceci en conformité avec les règles de l’OMC. En parallèle, le bras de fer avec la Chine, qui a porté plainte contre les Etats-Unis devant l’OMC, se durcit.

Nous pensons qu’en « dégainant » les premiers, les américains cherchent à obtenir plus de marge de manœuvre pour renégocier des conditions qui permettront ainsi de réduire un tant soit peu l’ampleur de leur déficit commercial tout en privilégiant la croissance économique du pays. Le président américain reste ainsi fidèle au slogan emprunté à Ronald Reagan « Make America Great Again ».

Nous vous souhaitons un bel été.

Pully, juin 2018

Les sources, données et commentaires figurant dans le présent document sont purement informatifs et non contractuels. Ils n’engagent pas la responsabilité de DP Finance et Gestion SA. Ils sont susceptibles de changements, de modifications et de fluctuations, sans préavis de la part de DP Finance et Gestion SA. Retrouvez nos précédentes lettres financières sur notre site internet: www.dpfinance.com